起首:逐日财报

作家:张恒

A股上市银行三季报表露拉下帷幕。从公布财报的银行来看,既有不少银行营收、净利获得了双增好收获,也有个别银行功绩“大倒车”。

而这其中备受暖热确当属贵阳银行,该行交出了一份功绩“双降”的三季报,亦然三季报唯独营收和净利双双下滑的上市城商行。

不仅如斯,与本身功绩对比,自2023年中报以来,贵阳银行已运筹帷幄六个季度营收、归母净利“双降”,归母净利润更是照旧了债至五年前的水平了。

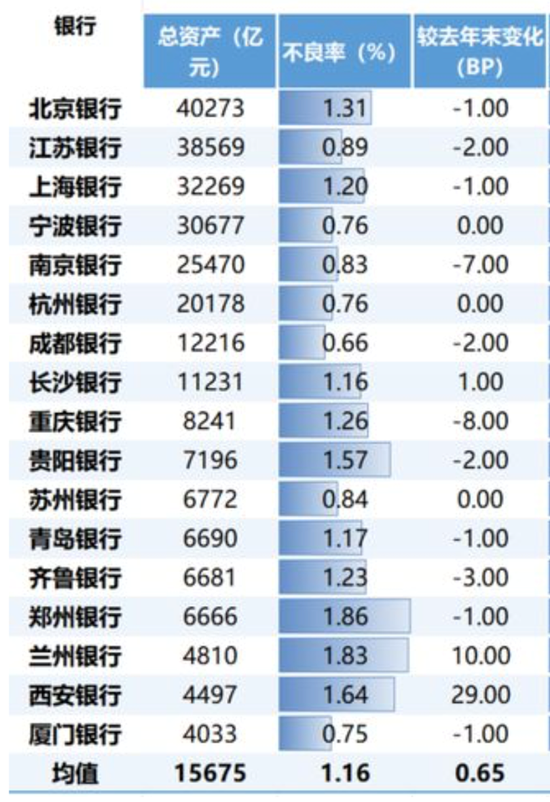

更让阛阓担忧的还在于,贵阳银行倒退功绩的背后,其财富质地也有不少的问题,适度本年三季度末,不良贷款率仍高达1.57%,在17家A股上市城商行中排至倒数第四。

营收净利运筹帷幄六个季度负增长 靠吃息差能走多远?

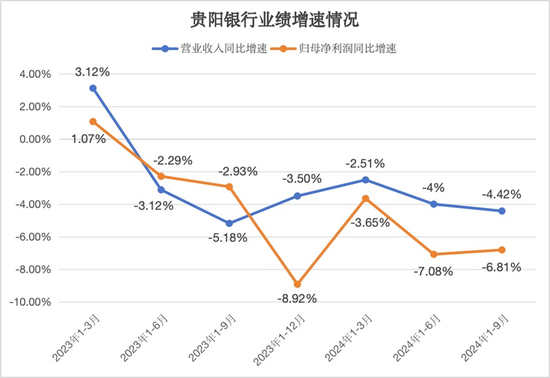

先来看中枢贪图,本年前三季度,贵阳银行营业收入109.37亿元,同比着落4.42%;包摄于母公司鼓动的净利润39.7亿元,同比着落6.81%。

值得肃穆的是,这照旧是贵阳银行运筹帷幄六个季度出现了营业、归母净利润下滑。

将时候周期拉长,2023年中报至2024年三季报工夫,贵阳银行营收同比差别下滑了3.12%、5.18%、3.5%、2.51%、4%和4.42%,况兼降幅有扩大的迹象。

与此同期,归母净利润运筹帷幄六个季度也出现同比下滑,且下滑幅度也有扩大趋势,同比增速差别为-2.29%、-2.93%、-8.92%、-3.65%、-7.08%及-6.81%。

从上述数据不错显着看出,贵阳银行的功绩不仅在走下坡路,况兼下滑的速率还有点快。

关于2024年前三季度功绩下滑的原因,贵阳银行在三季报中说起,主如果受让利实体经济、调整财富结构、阛阓利率握续下行等身分影响,净息差有所收窄。

事实上,该行净息差握续收窄的背后所表露出来的是贵阳银行业务结构遥远不对理。为何这样说?

拆分营收结构来看,2023年及之昨年度,利息净收入在贵阳银行的营收占比均在85%以上,以致无意候不错占到了90%,与之显然对比的詈骂息收入的占比仅在10%险峻浮动,遥远以来其主要营收起首结构比较单一。而这种功绩高度依赖利息净收入的业务花式,在净息差不休承压确当下,怎样能保握功绩的稳当呢?

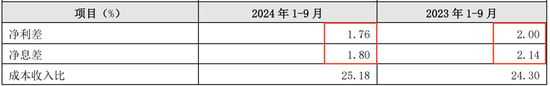

明鉴万里,适度本年三季度末,贵阳银行净利差和净息差延续收窄,差别为1.76%和1.8%,较上年同期差别减少0.24个百分点和减少0.34个百分点。

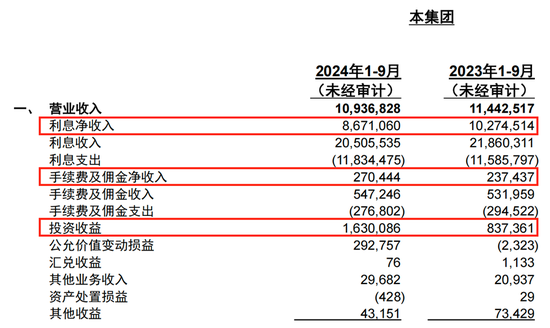

受此影响,该行营收主要起首的利息净收入出现了滑坡,为86.71亿元,同比减少15.61%,所占总营收的比重天然降至了79.28%,然则与不少同行银行比拟,该占比仍较高。

比如,在功绩名次相对靠前的A股上市城商行中的宁波银行、杭州银行、南京银行,他们的利息净收入占总营收的比重一般在60%傍边,适度本年9月末的数值差别为69.59%、64.13%、50.87%。

“一般而言,银行利息净收入占营收比重60%相对较为合理,剩余40%应该包摄于轻成本的中间业务收入”,中国(香港)金融生息品投资商量院院长王红英示意,贵阳银行利息净收入占比较高,在净息差收窄配景下,应试虑怎样解脱单纯靠息差获利的步地,提高概述金融干事的才气,加多中间业务收入。

关系词,在贵阳银行的营收结构中,手续费及佣金净收入一项,无论是收入规模如故占营收比重,王人是聊胜于无,规模以致遥远不足投资收益,要知谈,在绝大多数的城商行、股份行中,这部分收入时常是第二大收入起首。但数据自满,适度9月末,该行手续费及佣金净收入为2.7亿元,同比增长13.9%,但营收占比仅为2.47%。

这部分收益如斯之少,体现出的是该行如故走靠吃息差的传统老路,空乏贴近阛阓、拓展和翻新中间业务的勇气和决心,需要贵阳银行接下来加大在这方面的参加拓展力度。

值得一提的是,本年以来贵阳银行投资收益比较亮眼,前三季度获得了16.3亿元、同比大涨94.67%的好收获。但即便如斯,该业务在总营收占比中还不到15%,对营收的孝敬度极为有限。

不良率位居上市城商行倒数 客户聚拢度高

如果说在营业收入下滑的实际境遇下,还思要最终保住利润增长或是不至于着落的太锋利,那么不错在营业开销端哄骗缩减成本的面容来进行“治愈”,然则这关于贵阳银行来说,有点难度。

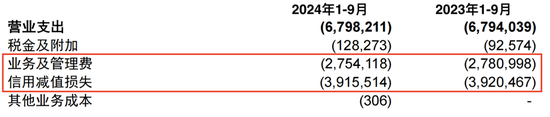

三季报自满,适度9月末,贵阳银行营业总开销为67.98亿元,与去年同期数值相握平,并莫得得到很好的压降。其中占据“大头”的两项贪图差别是业务及经管费、信用减值耗费,文告期内共计开销差别为27.54亿元、39.16亿元,较去年同期王人有所小幅度压降,同比差别仅缩减了0.97%和0.13%。

不错显着看到,前三季度贵阳银行总计计提了高达39.16亿元的信用减值耗费,该数值以致与面前的归母净利润异常了,无形助推了营业开销总成本的增长,从而对净利润形成一定侵蚀。

一般而言,加大对信用减值损左计提力度,可能预示着一家银行财富质地濒临挑战,需要增强风险抵补才气,提前为到来的不良财富爆发作念好准备。

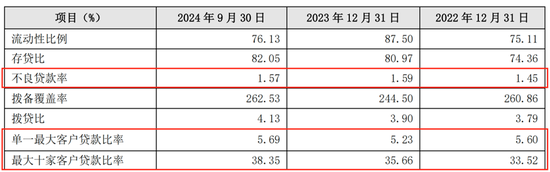

事实也真的如斯,数据自满,适度三季度末,贵阳银行的不良贷款率为1.57%,较岁首着落0.02个百分点,较本年上半年着落了0.05个百分点。

尽管该行的不良贷款率有所压降,但数值依旧较高,在17家上市城商行中仅名次倒数第4。

与此同期,贵阳银行的拨备笼罩率为262.53%,较2023年末飞腾了18.03个百分点,可见加大了对风险防控的准备。

经常银行的贷款分为正常类、暖热类、次级类、可疑类、耗费类五类。其中,贵阳银行的暖热类贷款增长显赫,本年前三季度暖热类贷款达到了133.31亿元,较岁首增长了40.67亿元;暖热率占比飞腾了1.01个百分点,至3.87%。

一般而言,暖热类贷款如果后期经管不善,可能存在向不良贷款滚动的潜在风险,财富风险出清不足预期,从而对银行的财富质地组成恫吓。而如果得到邃密的风控经管,则会消解向不良贷款滚动的风险。

此外,《逐日财报》还暖热到,贵阳银行的客户聚拢度也相等高。三季报数据自满,贵阳银行的单一大客户贷款比率从岁首的5.23%,提高至三季度末的5.69%,提高了0.46个百分点;最大十家客户贷款比率从岁首的35.66%,提高至三季度末的38.35%,增长了2.69个百分点,贷款聚拢度更是较2022年年末的33.52%进一步提高,这自满频年来该行又有大批的贷款资源上前十大客户歪斜。

而看成显然对比,贵阳银行这一贷款聚拢度在17家A股城商行中尚属较高,比如本年前三季度杭州银行单一最大客户贷款聚拢度仅为3.52%、最大十家客户贷款聚拢度为23.01%;南京银行则更低,该两项贪图差别仅为1.41%、9.55%。

单就这快速攀升的贷款聚拢度背后的风险,贵阳银行经管层也应严慎辩论,毕竟鸡蛋过于聚拢的放少数几个篮子,如果遇到阛阓风险,将会产生不利影响。

4.74亿股份遭质押冻结 大鼓动碰到信誉危急

贵阳银行在三季报中表露,适度文告期末,该行有4.74亿股股份存在质押情况,占已刊行平素股股份总额的12.98%;2840万股股份波及法则冻结情形,占已刊行平素股股份总额的0.78%;14.79万股被质押的股份波及法则冻结,占已刊行平素股股份总额的0.004%。

具体来看,看成该行第一大鼓动的贵阳国有投资,共有2.33亿股被质押;第四和第五大鼓动贵阳工业投资、贵州神奇控股,差别共有约0.73亿股、1亿股被质押;第六大鼓动贵阳投资控股共有0.46亿股被质押,0.11亿股遭冻结。

而在这些鼓动中,有多位王人存在信誉风险。

公开尊府自满,握股12.82%的第一大鼓动贵阳国有投资已成为被践诺东谈主,被践诺标的4459.85万元。

字据贵阳银行2024半年报自满,该公司过火关系公司在贵阳银行授信总额118亿元,授信余额88亿元,占成本净额13.54%,已靠拢15%的监管红线。

通常的,第六大鼓动贵阳投资控股也照旧是被践诺东谈主,被践诺标的有6项,波及总金额高达2.23亿元。

高管东谈主事方面,本年1月,贵阳银行副行长等职务迎来要紧调整。1月12日,贵阳银行召开第五届董事会2024年度第一次临时会议,应承礼聘杨轩为贵阳银行副行长、何欣为贵阳银行首席信息官、李虹檠为贵阳银行董事会秘书,任期均与该行第五届董事会一致,任职经验尚需报监管部门核准。

如今快10个月当年了,上述东谈主员任职经验仍未获批。贵阳银行在三季报中这些写到:“适度本文告表露日,杨轩、何欣和李虹檠的任职经验尚需报监管部门核准。”

现在贵阳银行的“一二把手”差别是董事长张正海和行长盛军。公开尊府自满,盛军缔造于1970年2月,遥远供职于工商银行,曾任中国工商银行贵州分行信贷经管部总司理、信贷与投资经管部总司理,中国工商银行贵州铜仁分行、中国工商银行贵州六盘水分行行长、党委文告等职位。尔后于2021年6月肃穆接棒因职责转化递交辞呈的前任行长夏玉琳,礼聘为贵阳银行新一任行长,并任职于今。

而与盛军搭档担任董事长的张正海,则是具有监管配景,曾在中国东谈主民银行各大支行担任过监管要职,后进入到政府金融监管系统,先后担任过中国银行业监督经管委员会铜仁监管分局党委委员、副局长,中国银行业监督经管委员会贵州监管局财务管帐处处长,中国银行业监督经管委员会贵州监管局法东谈主金融机构非现场监管处处长,并同期还担任了贵阳银行党委委员、监事长。

直至2019年,张正海由监事长转任董事长,同庚的9月6日其贵阳银行董事长任职经验肃穆获监管部门批复。不外,张正海缔造于1965年11月,还有一年将达到60岁的退休年齿。

值得肃穆的是,贵阳银行曾制定《贵阳银行2021—2025年发展策略运筹帷幄》,贪图将本身打形成为公司经管愈加完善、风险内控愈加健全、筹画质效愈加突显、东谈主才复古愈加有劲、阛阓面位愈加踏实、品牌影响力愈加深刻的当代交易银行。

如今距离贵阳银行的策略运筹帷幄完成日只剩1年多的时候,该行能否在如今筹画情况并不睬思的实际境遇下快速解围,重回稳增长谈路,并告成竣事策略发展运筹帷幄的所在?阛阓和时候会给出谜底。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

背负剪辑:王馨茹